1人社長など小規模な会社の場合、源泉所得税の納付については、会社設立時に特例に関する申請書を提出し、半期に一度の納付となっているかと思います。

その場合は、上期(1~6月)を7月に、下期(7~12月)を1月に所得税徴収高計算書を提出し、源泉所得税を納付することになります。

しかし、1人社長で月額の給与が少ない場合(社会保険料控除後で年間103万円未満)は、年末調整により納める所得税は0円になります。そのため、所得税徴収高計算書は納付0円(むしろ還付)となる訳ですが、この書き方についてご紹介したいと思います。

そもそも源泉は必要?

役員報酬の源泉所得税の扱い

役員報酬は年度の初めに月額を決定し、1年間は変動させない場合が多いかと思います。変動させると損金扱い(会社の経費扱い)できないためです。

そのため、1人社長の会社であれば、年間の役員報酬は年初でほぼ確定するのが普通です。

それでは、年間の役員報酬が例えば60万円(月5万円)となる場合、年間で103万円未満となることは確定しているので源泉所得税は0円で良いのでしょうか?

面倒ですが、答えはノーということになっています。

年間の役員報酬が103万円未満で、年末調整によって所得税は0円になると分かっていても、月々の給与から源泉所得税を差し引く必要があります。

源泉所得税額

その証拠となるのが、国税庁が発表する源泉徴収税額表です。

社会保険料等控除後の給与等の金額が88,000円以上の場合は具体的な税額が記載されていますが、88,000円未満については、『その月の社会保険料等控除後の給与等の金額の3.063%に相当する金額』となっています。

つまり、社会保険料等を控除して月額給与が5万円であれば、5万円×3.063%=1,531円となります(小数点以下は切り捨て)。

このように毎月源泉徴収をすることになります。しかし、社会保険料等を控除して月額給与が8.8万円未満の場合には、結局は年末調整ですべて還付となります。

年末調整で納付0円の所得税徴収高計算書の書き方

上期分は源泉所得税を納付

社会保険料等を控除して月額給与が8.8万円未満であっても、上記のように所得税は源泉徴収するので、上期分(1~6月)については、7月に源泉所得税を納付することになります。

下期分は納付0円

一方で、下期分(7~12月)については、年末調整により源泉徴収した所得税は還付することになります。

そのため、源泉所得税の納付は0円となりますが、0円でも所得税徴収高計算書は記載・提出する必要があります。

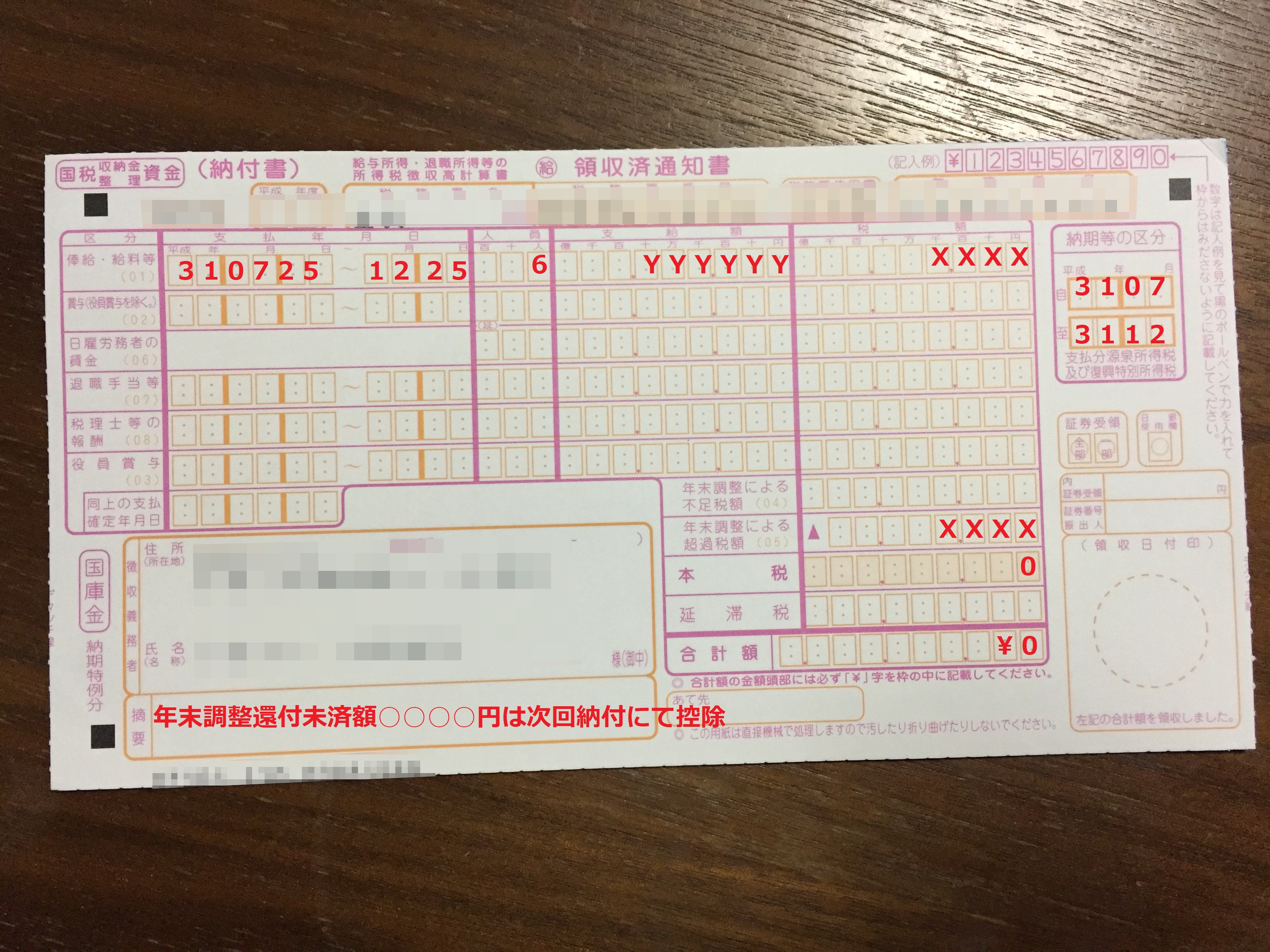

▼納付0円の所得税徴収高計算書の書き方

具体的な書き方は上の写真のようになります。

- 下期分の7月から12月までの支給額と源泉所得税を1行目に記載します。(人員のとこは1人×6ヶ月で6となります。)

- 年末調整による釣果税額(05)という欄で全額マイナスします。

- 本税は「0」となります。

- 合計額は「\0」となります。

- 摘要欄に「年末調整還付未済額○○○○円は次回納付にて控除」と記載します。※○○○○円は上期分として納付した額

ここで大切なのは摘要欄です。

上期分の源泉所得税はすでに納付済みであるのに対して、会社からは役員へと年末調整で還付していることになり、結果的に会社が納付損の状態になっています。

そのため、摘要欄に記載しておくことで、上期分として納付した○○○○円は次回納付で控除することができるのです。

ちなみに「年末調整還付未済額」というのは税務署で教えてもらった用語です。年末調整の還付が未だ(まだ)済んでいない額ということでしょうか。

翌年度の上期

では、翌年度の上期はどのようにすればよいかも解説します。

給与等の支払いが同額・減少

前年度と比べて給与等の支払いが同額以下である場合は、今年度の源泉所得税は前年度に納付した○○○○円で収まることになります。

そのため、所得税徴収高計算書では、

- 本税は計算通りの金額を記載します。

- 合計額は「\0」とします。

- 摘要欄に「前年度の年末調整還付未済額○○○○円を今回納付にて控除」と記載します。

これにより、納税額は0円となります。

給与等の支払いが増加

前年度と比べて給与等の支払いが増加した場合は、今年度の源泉所得税は前年度に納付した○○○○円では収まらないことになります。

- 本税は計算通りの金額を記載します。

- 合計額は、本税から年末調整還付未済額○○○○円を引いた金額を記載します。

- 摘要欄に「前年度の年末調整還付未済額○○○○円を今回納付にて控除」と記載します。

これにより、本税から年末調整還付未済額○○○○円を引いた金額が納付額となります。

いつまで控除する?

納付0円の所得税徴収高計算書の書き方は分かりましたが、社会保険料等を控除して月額給与が8.8万円未満の状態が何年も続いたらどうなるの?というのが次の疑問になると思います。

回答としては、

- 毎年ずっと摘要欄に記載し続ける

- 所轄税務署から還付を受けるための手続きを行う

の2つとなります。

会社が存続する限りは前者の「毎年ずっと摘要欄に記載し続ける」で良いと思います。

会社を解散・休業する場合等、会社が給与等の支払者でなくなった場合には、後者の「所轄税務署から還付を受けるための手続きを行う」ということになります。国税庁Webサイトに手続きが記載されていますのでご確認ください。

→国税庁:[手続名]源泉所得税及び復興特別所得税の年末調整過納額の還付請求

仕訳帳はどうするか?

上にも書きましたが、年末調整で源泉所得税の納付は0円となる場合、結果的に会社が納付損の状態になっています。

仕訳帳としてもその通りに記載することになります。

つまり、

- 1~6月の毎月の給与支給時に、預り金を計上(役員→会社)

- 7月の源泉所得税の納付時に、租税公課を計上(会社→国税)

- 7~12月の毎月の給与支給時に、預り金を計上(役員→会社)

- 12月の給与支給時(年末調整時)に、全ての預り金を還付(会社→役員)

とします。

結果的に租税公課の計上分だけ会社からキャッシュが流出している状態となります。

所得税徴収高計算書はどうやって入手する?

郵送されてくることもあると思いますが、能動的に入手するには税務署に行って書類棚を探してみてください。

もしなければ係の方に言えばくれます。

意外なのが管轄外税務署でも任意の管轄税務署名を入れてもらえること。

会社の住所は田舎(実家)でも、自分が住んでいるところにある税務署で、管轄は○○にしてくださいと言えば印刷してもらえます。

まとめ

1人社長など小規模な会社の場合、月額報酬が社会保険料等を控除しても8.8万円以下ということは多いと思います。

その時にも源泉徴収は必要ですが、年末調整で全額還付となるため、所得税徴収高計算書は納付0円で提出しなければなりません。

そのときの所得税徴収高計算書の書き方については、初見では絶対に困ると思いますので詳しく解説しました。

猫CEOも1年目にこれってどうするの?と困り、実際に税務署へと出向いて聞いてみました。税務署の人は意外にめちゃくちゃ優しく教えてくれました(失礼!)。「年末調整還付未済額」という言葉もそのとき教えてもらいましたが、普通思いつきませんよね。

1人社長のお仲間の皆さま、源泉所得税が納付できるくらいに頑張って稼ぎましょうね~!